Seit längerem steht auf meiner Liste „REITs kaufen“. Ich möchte gerne mein Portfolio um einige REITs erweitern, da ich zurzeit keine Immobilien erwerben möchte, sollen Immobilienfonds mein Portfolio etwas breiter streuen. Die schwierige Frage ist nun, welche Real Estate Investment Trusts sollen es werden, denn ist gibt über 100 Unterschiedliche. Mit REITs beteiligt man sich indirekt an unterschiedliche Immobilienanlagen. In Deutschland investieren diese Aktiengesellschaften in verschiedene Immobilien und Immobilienbeteiligungen.

Ein REIT ist an der Börse notiert – diese verwalten und bewirtschaften Grundstücke sowie Immobilien (diese Unternehmen erwerben Gewerbeimmobilien oder Grundstücke um dann diese zu verwalten, vermieten oder gewinnbringend zu veräußern).

REITs Auswahl

Zur Auswahl stehen einige bekannte REITs die ich bei der Comdirect ganz normal über den direkten Handel kaufen kann. Es sollen mindestens fünf REITs werden, damit ich hier kein Klumpenrisiko erhalte.

- Realty Income WKN: 899744

- Stag Industrial WKN: A1C8BH

- W.P. Carey WKN: A1J5SB

- Iron Mountain WKN: A14MS9

- Omega Healthcare WKN: 890454

- Kimco Realty WKN: 883111

- Tanger Factory Outlet WKN: 886676

- Welltower WKN: A1409D

- Ventas WKN: 878380

- HCP WKN: A0M2ZX

Gesundheits-REITs

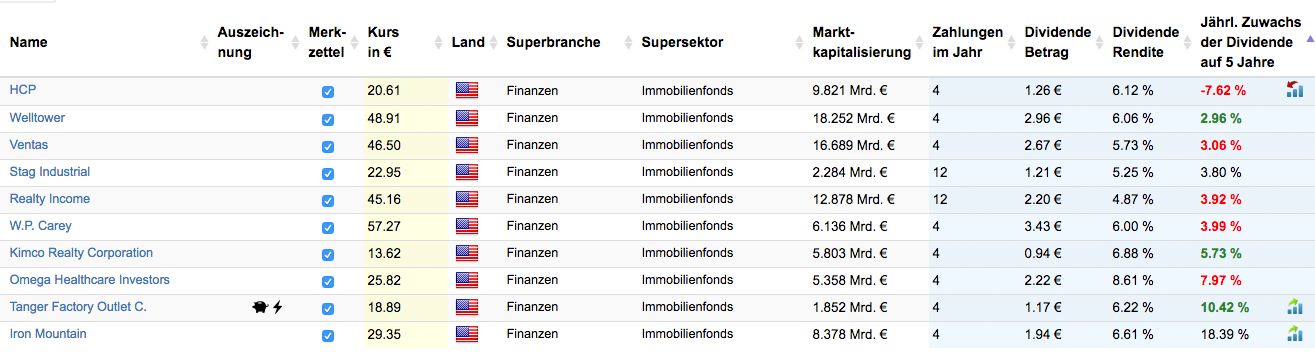

Ich habe bereits viel über Rente und die Rentenlücke geschrieben. Die Gesundheitsversorgung wird in den nächsten Jahrzehnten mehr als verdoppeln. Weil die Bevölkerung, sei es in Deutschland oder der USA jedes Jahr älter wird. Ich gehe davon aus, dass sich die Altersgruppe 85+ in den nächsten 20-30 Jahre voraussichtlich verdoppeln wird. Dazu habe ich bei Welltower eine sehr schöne Grafik gefunden. Durch diesen demographischen Wandel werden die Gesundheits-REITs davon enorm profitieren. Wie älter die Bevölkerungsgruppe ist, desto mehr wird für die Gesundheitsversorgung ausgegeben. Die Altersgruppe 85+ bringt pro Kopf fast achtmal soviel für das Gesundheitswesen als die 19-44 Jährigen auf. Die folgende Grafik soll das ganze einmal verdeutlichen.

Natürlich profitieren nicht nur Gesundheits-REITs am demographischen Wandel, sondern auch andere Unternehmen, wie z.B Fresenius (Gesundheitspflege), Johnson & Johnson (Pflegeartikel) und AbbVie (Pharma).

Ich denke die Gesundheits-REITs werden hier mit ihren Seniorenheimen und Pflegeeinrichtungen, Krankenhäusern und Gesundheitszentren sowie Wohneinheiten für Senioren den größten Wachstum in den nächsten Jahren aufweisen. Die vier großen REITs im Gesundheitswesen sind:

- Welltower wurde 1970 gegründet und ist der größte REIT im Gesundheitswesen in der USA. Welltower besitzt nicht nur ein gut diversifiziertes Immobilienportfolio in der USA, sondern hat auch Immobilien in Kanada und Großbritannien. Die Dividende wurde jährlich um 5,7% gesteigert. Das Portfolio umfasst Seniorenwohneinrichtungen, Arztpraxen, stationäre und ambulante Sanitätszentren und Krankenhäuser. Langfristig möchten sie Seniorenwohnungen weiter ausbauen. Weil hier das größte Potenzial besteht.

- Ventas ist ein großer US-Gesundheits-REIT. Das Immobilienportfolio besteht zum größten Teil aus Seniorenheimen und Pflegeeinrichtungen an Küsten von USA mit einer hohen Eintrittsbarriere. Um das zu erreichen, werden Objekte in hochpreisigen Küstenstädten erworben, wo die Immobilienpreise im Premium Segment liegen.

- HCP hat drei große Bereiche. Dies sind Seniorenwohnungen, Biowissenschaften, Arztpraxen und Krankenhäuser. HCP ist der einzigster REIT, der ein Dividenden-Aristokrat ist. Zwar hat HCP die Dividende bei der Ausgliederung von ManorCare reduziert – trotzdem darf das Unternehmen den Titel Aristokrat meines Wissens weiter führen. Grund für die Ausgliederung war, dass das ManorCare-Portfolio die Performance von HCP belastet hat.

- Omega Healthcare ein Gesundheits-REIT in der USA und Großbritannien mit insgesammt 900 Standorten. Das Immobilienvermögen ist an über 80 unterschiedlichen Betreiber gut vermietet. Das Immobilienportfolio besteht aus Seniorenwohnungen und qualifizierten Pflegeeinrichtungen. Die Immobilien sind in der USA sehr breit gestreut. Die größte Konzentration liegt dabei mit 9,5% in Ohio. Omega legt den Schwertpunkt auf die qualifizierten Pflegeeinrichtungen. Diese Einrichtungen ermöglichen Patienten nach der Entlassung aus dem Krankenhaus eine bezahlbare Möglichkeit wahrzunehmen, die immer noch ein hohes Maß an medizinischer Aufmerksamkeit benötigen. Man kann davon ausgehen, dass in den nächsten Jahrzehnten in diesem Sektor die Nachfrage steigt und dadurch Omega davon sehr stark profitieren wird.

Unterschiedliche Branchen – REITs

Iron Mountain wurde 1951 gegründet. Spezialisiert hat sich das Unternehmen auf Dienstleistungen für das Informationsmanagement. Die Informationsdokumente der Firmen / Kunden werden gesichert und gelagert. Außerdem umfasst das Aufgabenfeld das Wiederherstellen physischer und digitaler Firmenunterlagen. Zudem betreibt Iron Mountain auch Cloud-Rechenzentren. Dieses Unternehmen würde ich nicht als ein klassischen REIT bezeichnen.

W.P. Carey wurde 1973 gegründet. WPC hat über 900 Immobilien im Portfolio. Die Branchen sind Warenhäuser, Hotels, Logistik-Hallen und Büros. Die Immobilien sind knapp mit 70% in der USA und 30% in Europa sowie restliche Welt verteilt. Die Objekte sind an über 200 verschiedene Firmen vermietet. Die Vermietungsdauer beträgt durchschnittlich 10 Jahre bei einer 99 prozentigen Vermietungsquote.

Realty Income ist eins der bekanntesten REITs. Realty zahlt jeden Monat eine Dividende aus. Gegründet wurde das Unternehmen 1969 und ging 1994 an die Börse. Das Portfolio besteht aus fast 5.300 Immobilien. Die Gesellschaft ist in 49 US-Bundesstaaten tätig und zählt 254 gewerbliche Kunden. Das durchschnittliche Dividendenwachstum liegt bei 4,7%. Die Vermietungsdauer beträgt durchschnittlich 10 Jahre bei einer 99 prozentigen Vermietungsquote. Unter den Kunden sind z.B. die Apothekenkette Walgreen Boots Alliance, der Logistiker FedEx oder die Warenhauskette Dollar General sowie Walmart und CVS Caremark. Das Problem hierbei sehe ich durch Amazon. Der Onlinehandel wird immer stärker, wodurch die stationäre Einzelhändler betroffen sind. Aber auch FedEx bekommt mit Amazon ein Konkurrent dazu, da Amazon die Pakete selber ausliefern will. Mir bereitet die Fokussierung auf das Einzelhandelgeschäft einige Kopfschmerzen.

Stag Industrial ist erst seit 2011 an der Börse. Dieses Unternehmen hat im Portfolio nur Industrie-Immobilien. Die Anzahl der Immobilien liegt bei 360 Immobilien, die auf 37 US-Staaten verteilt sind. Die Objekte sind an über 300 unterschiedlichen Firmen vermietet (Single-Tenant). Die Mieter sind z.B. Mars, Caterpillar, 3M, BMW, Walmart, Target und Starbucks. Beim Single-Tenant wird die komplette Immobilie nur an einen einzigen Mieter vermietet.

STAG Industrial ist ein Immobilieninvestmentfonds, der sich auf den Erwerb und den Betrieb von Single-Tenant-Industrieimmobilien in den gesamten Vereinigten Staaten konzentriert. Quelle: Stag Industrial.

(edit) Habe noch einen weitere REIT herausgesucht, den ich hier einmal vorstellen möchte:

Tanger Factory Outlet sind die Erfinder des Factory Outlet Centers. Dieses Jahr wird dieses Unternehmen zum Dividenden Champion gekürt. Tanger hat in den letzten 25 Jahren ihre Dividende stets erhöht. Tanger hat bisher 43 Objekte (diese wurden selbst entwickelt und gebaut).

REITs Investition und die steuerliche Betrachtung

Warum in REITs investieren? Bei den REITs ist die Dividendenanforderung sehr Bemerkenswert.

Besonderheiten bei den REITs

- Die REITs müssen mindestens 90% ihrer Erträge dem Aktionär / Anteilinhaber als Dividende ausschütten. Dadurch wird einerseits ein schnelles Geschäftswachstum erschwert, aber andererseits erhalten die Aktionäre eine sehr hohe Rendite. Ideal für Menschen, die auf laufende Einnahmen angewiesen sind.

- Die Dividenden werden in den meisten Fällen demnach sogar monatlich oder zumindest quartalsweise ausgezahlt.

- Eine Besonderheit ist, dass im Gegensatz zu klassischen Aktiengesellschaft die Immobilien-Aktiengesellschaft keine Steuern auf Unternehmensseite für Gewinne zahlen muss. Für dieses Privileg haben sie dementsprechend Auflagen, wie die bereits erwähnte hohe Auszahlung an die Aktionäre.

Steuerliche Betrachtung von REITs und die Quellensteuer

Die Gewinne werden nicht auf der Unternehmensseite besteuert, sondern auf der Anlegerseite. Die Anteilinhaber versteuern die Dividende mit den üblichen 25 Prozent Abgeltungssteuer plus Soli. Klassische Unternehmen dagegen versteuern ihre Gewinne mit der Körperschaftssteuer, anschließend wird die Dividende an die Anteilinhaber ausgeschüttet. Somit wird deutlich mehr Steuern gezahlt, was die Dividende enorm reduziert.

Die klassische Quellensteuer aus der USA zum Beispiel liegt durch das Doppelbesteuerungsabkommen bei 15 Prozent.

REITs oder Dividenden-Aristokraten?

Soll man wirklich auf einen REIT vertrauen, oder dann doch lieber Dividenden-Aristokraten ins Depot holen?

Bei den Dividenden-Aristokraten hat man natürlich durch die unterschiedlichen Branchen eine viel größere Auswahl. Dadurch kann sich in den unterschiedlichen Situationen neue Chancen für das Investment eröffnen. Bei den Immobilienfonds gibt es das nicht, denn der Fokus liegt hier auf Immobilien mit hohen Investitionen, die sich langfristig erst rentieren müssen. Aber dieses Geschäftsmodell ist natürlich auch ruhiger als der Technologie-Sektor.

Die derzeitigen niedrigen Finanzierungskosten sprechen ganz klar für die Immobilien-Aktiengesellschaften. Diese profitieren von der Niedrigzinsphase enorm. Dann ist da natürlich noch die erwähnte hohe Dividenden-Rendite, die von fünf bis 20% hoch sein kann. Dadurch wird der Cash Flow der Anteilseigner erheblich erhöht – wodurch das Wachstumspotential in den meisten Fällen dementsprechend relativ gering ausfällt.

Die Dividenden-Aristokraten haben dagegen nur eine Dividenden-Rendite von 2-4%. Dafür ist das Wachstum aber deutlich höher – somit können langfristig gesehen höhere Renditen entstehen. Wenn das Dividenden-Wachstum bei 10% pro Jahr liegt, so verdoppelt sich die Dividende alle sieben Jahre.

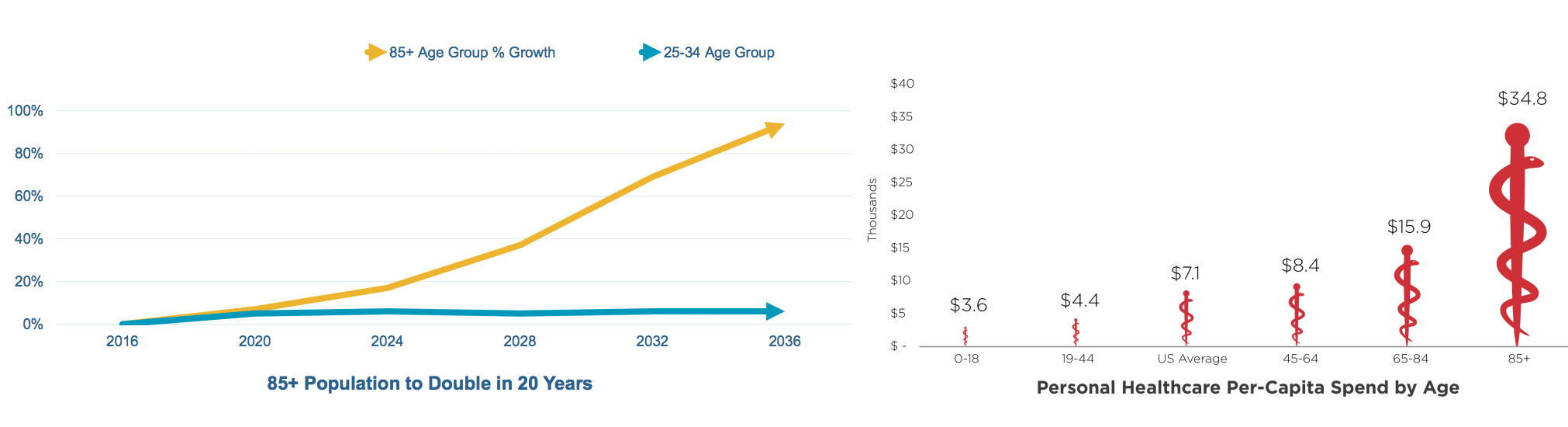

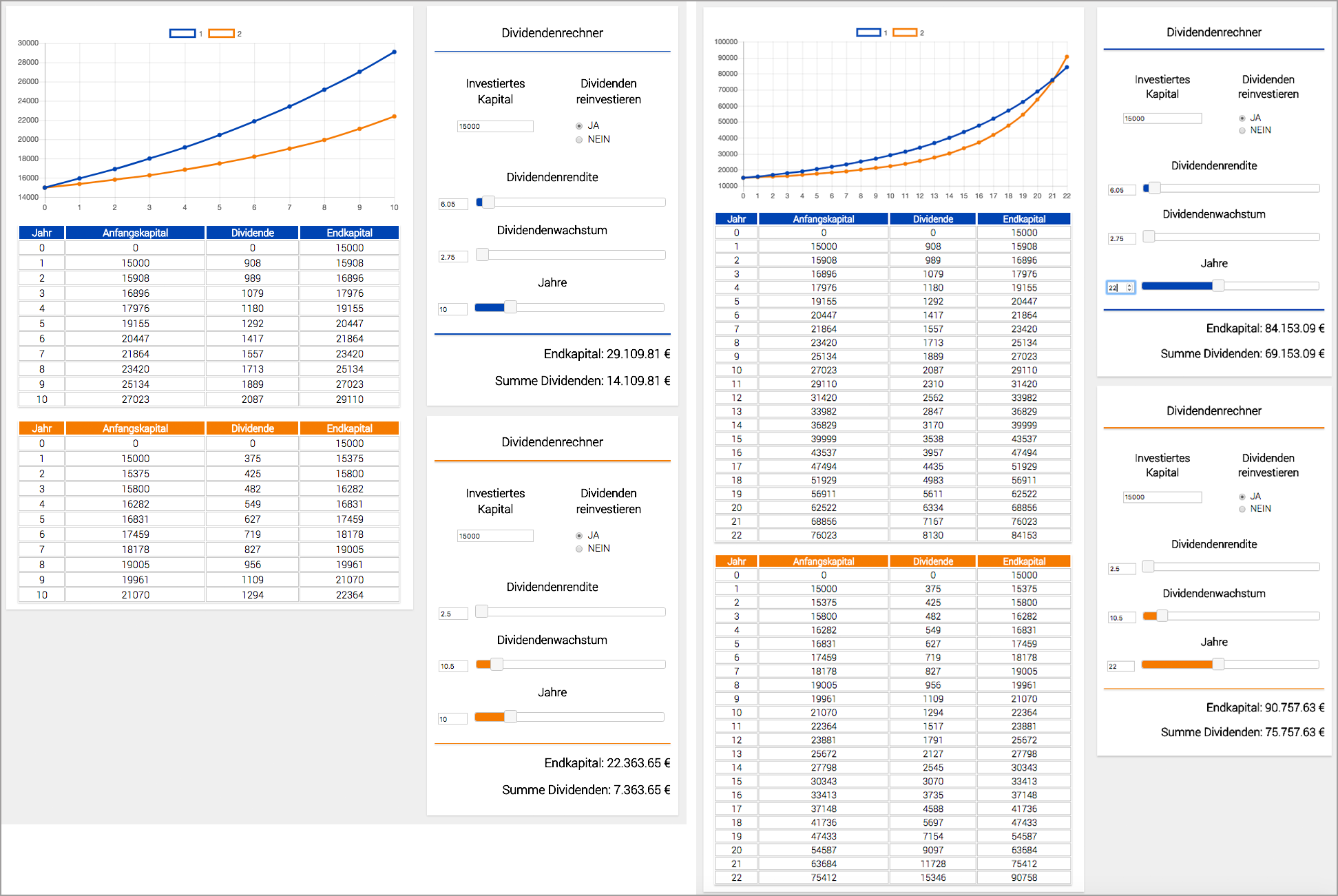

Dividenden-Rendite vs. Dividenden Wachstum

Was ist nun besser, die hohe Dividenden Rendite vom REIT oder doch lieber das hohe Dividenden-Wachstum vom Dividenden-Aristokraten? Machen wir hier mal ein kleines Beispiel. Nehmen wir zwei beliebte börsennotierte Unternemen. Den REIT Welltower und den Aristokraten 3M.

Die Immobilien-Aktiengesellschaft Welltower hat eine Dividenden-Rendite von 6,05% und das durchschnittliche Wachstum der letzten 10 Jahre lag bei 2,75%. Auf der anderen Seite ist der Dividenden-Aristokrat 3M. Dieser hat eine Dividenden-Rendite von 2,5% und ein durchschnittliches Wachstum der letzten 10 Jahre von 10,5%. Eingesetztes Kapital sind 15.000 Euro. Schauen wir uns das Ergebnis an:

Das Ergebnis ist wie erwartet. In den ersten 10 Jahren ist der REIT Welltower durch seine hohe Dividenden-Rendite vorne. Nach ca. 22 Jahren überholt ihn aber der Dividenden-Aristokraten 3M. Man kann sagen, wer jetzt bereits auf Cash-Flow angewiesen ist, oder an hohen laufImmobilien-Aktiengesellschaft den Einnahmen interessiert ist, wird mit einem REIT durch die hohe Dividenden-Rendite deutlich mehr Freude haben. Wer dagegen ein langes Anlagehorizont hat, kann sich auf Wachstums-Werte konzentrieren. Diese werden in der Zukunft eine deutlich höhere Rendite aufweisen können.

Zusammengefasst kann man sagen: Wer nur noch 5-10 Jahre bis zur Entnahme hat, der sollte lieber den Focus auf eine solide und hohe Rendite legen (Die Möglichkeiten für eine zusätzliche Altersversorgung). Wer aber noch mehr als 20 Jahre bis zur Entnahme hat, kann sich auch gerne einige Wachstumswerte ins Depot legen – diese werden dann, wenn das Unternehmen natürlich so weiter wächst eine viel größere Summe an Dividende aufweisen.

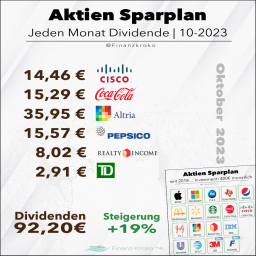

Ich persönlich habe unterschiedliche Unternehmen in meinem Depot. Es sind gute und solide Dividenden-Zahler aber auch einige Wachstumswerte dabei. Ich versuche da ein guten Mix zu finden, mit dem ich gut Leben kann. In meinem Projekt „Jeden Monat Dividende“ habe ich eine Anfangs-Dividende-Rendite von knapp 3% und ein Dividenden-Wachstum von ca. 10%.

REITs – die engere Wahl

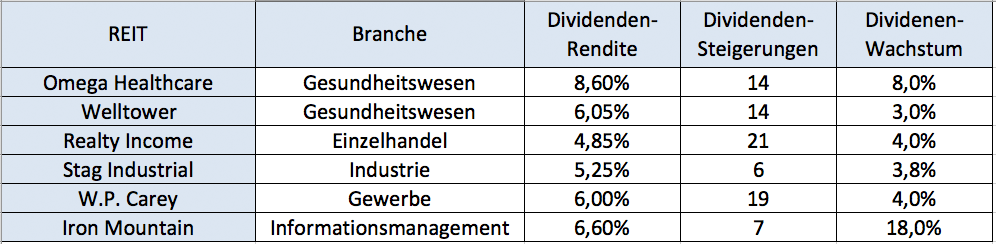

So, kommen wir aber zurück zu den Immobilien-Aktiengesellschaften. Mein Ziel ist es einfach mein Portfolio etwas breiter zu streuen und deswegen möchte ich ca. 5% REITs in mein Depot besitzen. Folgende REITs erhalten eine größere Priorität und kommen deshalb auf meine Watchlst. Diese sechs, bzw. fünf (ohne Realty Income) Immobilienfonds erwäge ich zum Kauf:

Bei Welltower liegt der Schwerpunkt auf Seniorenwohneinrichtungen und Omega Healthcare konzentriert sich ebenfalls auf Seniorenwohnungen und vor allem aber auf qualifizierte Pflegeeinrichtungen. Mit Stag Industrial würde ich den Industrie Bereich abdecken. W.P. Carey besitzt mit 900 Immobilien ein sehr breit gestreutes Portfolio mit Büros, Warenhäuser und Logistk-Hallen. Nach den Gesundheitswesen REITs finde Iron Mountain als Zukunft sicher. Denn dieses Unternehmen bietet Dienstleistungen für das Informationsmanagement und betreibt Cloud-Rechenzentren.

Ich habe vor ca. 5% von meinem Portfolio in REITs anzulegen (Was tun beim Euro-Crash – wie bereite ich mich vor?). Deswegen werde ich versuchen in den nächsten Monaten einige Anteile von verschiedenen, mindestens aber von fünf REITs zu erwerben. Besonders interessant finde ich den Gesundheitssektor (Welltower und Omega Healthcare) aber auch das Informationsmanagement von Iron Mountain.

Fazit – Watchlist & Kauf von REITs

Ich habe mich in den letzten Wochen etwas näher mit den REITs beschäftigt, habe mir einige Podcasts, ein Buch und mehrere Blogs zum Thema angehört und durchgelesen. Nun habe ich mir meine vorläufige Liste / Watchlist mit den Immobilien-Unternehmen zusammengestellt. 5% von meinem Portfolio sollen Immobilien sein. Da ich keine physische Immobilien besitzen mehr möchte, habe ich mich für die so genanten Real-Estate-Investment-Trusts entschieden. Zurzeit stehen sechs dieser Trust auf meiner Watchlist. Ich werde nun versuchen jeden Monat einen kleinen Anteil zu kaufen, bis ich die 5% Marke in meinem Portfolio erreicht habe. Trotz der vielen Recherche kann man sich bei den Trusts nie 100% sicher sein, weswegen ich es gern streuen möchte – erstmal sollen es mindestens fünf Immobilien Aktiengesellschaften sein, aber in der Zukunft können es vielleicht auch mal 10 werden. Aber mehr als 5% von meinem Portfolio wird es nicht werden.

Hast du auch bereits einige REITs in deinem Portfolio. Wie groß sind die Positionen bei dir – mehr als 5%?

Wenn jemand gute Aktien hat, wäre er verrückt, wenn er nur wegen eines Kursrückschlags verkaufen würde. Ich suche Unternehmen, die ich verstehe und von deren Zukunftsaussichten überzeugt bin. (Warren Buffett)

Bei welchem Broker handelst du deine ausländischen REITS?

In dem Buch „Geldanlage in REITS“ beschreibt Luis Pazos, das es gar nicht so einfach sein soll, einen Broker zu finden, bei dem man z.B. amerikanische oder kanadische REITS handeln kann, da die REITS ja in der Regel nur an den inländischen Börsen der Länder gehandelt werden.

Hallo Manfred,

meine REITs konnte ich bei der Comdirect, Consorbank und OnVista erwerben.

Es gehen natürlich nicht alle.

Gruß Vita

Hallo, bzgl. Kauf hat sich da leider anscheinend einiges zum Negativen verändert, bei der comdirekt ist beispielsweise Tanger outlet nicht mehr kaufbar.

Grüße

Stan

Hallo Stan,

ohh ok. Ich kaufe schon seit längerem nicht mehr bei der Comdirect sondern bei der OnVista. Aber wieso die Tanger Outlet rausgenommen haben – hmmm. Bist du dir da ganz sicher?

Gruß Vita

Hallo,

richtig tolle Seite die du hier hast. Hut ab, macht bestimmt viel Arbeit!?! Mein Ansatz war ein wenig anders.

Ich habe mir erst die Reits zugelegt, mit den monatlichen Auszahlungen füttere ich die Sparpläne bei der Consorsbank und der comdirect. Bei den Sparplänen habe ich mir jedes Unternehmen genau angeschaut und die Rosinen heraus gepickt. Für unsere Kinder habe ich das ebenso gemacht.

Gruß

Daniel

Hallo,

vielen Dank!

Ok… das ist natürlich auch nicht verkehrt mit den Dividenden von REITs einige Aktien-Sparpläne zu finanzieren. Sehr gut!!

Die Kinder haben ihre eigene Depots? (REITs und Aktien Sparpläne?)

Gruß Vita