In dieser Blitz-Analyse (Aktienanalyse) gehe ich auf den REIT „Omega Healthcare Investors“ ein. Eine kleine Beschreibung vom Unternehmen, wie und womit es Geld verdient, wo die Risiken und Chancen liegen sowie die wichtigsten Kennzahlen gibt es in dieser Aktienvorstellung.

Die zweite Krokolyse nach Altria Group. Die kurze Unternehmensanalyse (Blitz-Analyse) für den schnellen Einstieg in die Produktfelder, Chancen und Risiken des Unternehmens – Omega Healthcare Investors mit fast 7 Prozent Dividenden-Rendite!

Omega Healthcare Investors

Omega Healthcare Investors investiert in Immobilien und vermietet diese direkt an Betreiber von Altenheimen, Seniorenwohnungen und qualifizierten Pflegeeinrichtungen. Omega Healthcare ist ein Gesundheits-REIT aus der USA und Großbritannien mit insgesammt über 900 Standorten. Das Immobilienvermögen ist an über 67 unterschiedliche Betreiber gut vermietet. Die Verträge laufen zum größtenteils (über 60 Prozent) über 8-10 Jahre.

Ausschüttung & Dividende

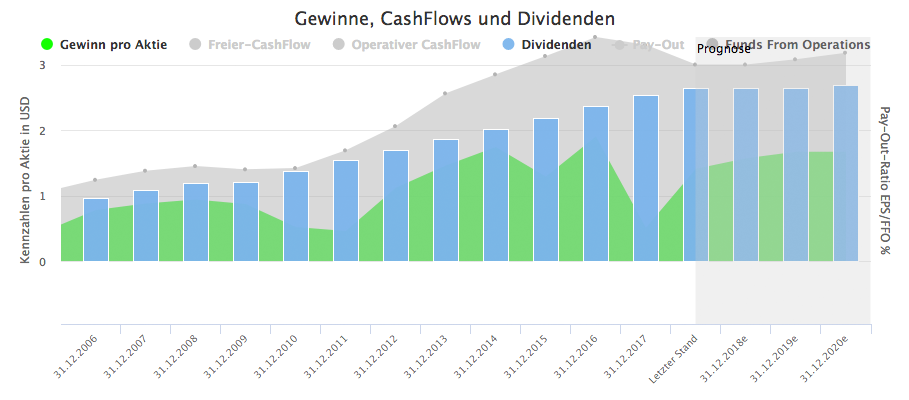

Die derzeitige Dividendenrendite beträgt 6,6 Prozent und wird jedes Jahr um ca. 7 bis 9 Prozent angehoben. Durch die aktuelle Ausschüttungsquote von ca. 90 Prozent hat das Unternehmen zudem genügend Spielraum für kurzfristige Mietausfälle sowie für Erhöhungen der Dividende.

Hinweis: Omega Healthcare Investors ist ein REIT, deshalb muss das Unternehmen mindestens 90 Prozent vom Gewinn an die Aktionäre ausschütten. Dafür wird das Unternehmen auf der Unternehmensseite von Steuern befreit. Der Vorteil ist dabei, dass die Dividende nicht doppelt versteuert wird. (Buch: Geldanlage in REITs).

Chancen & Risiko

Das Risiko bei Omega Healthcare sehe ich bei der Abhängigkeit von der US-Gesundheits-Politik. Weil ein Großteil der Einnahmen aus stattlichen Gesundheitsprogrammen (Medicare und Medicaid) generiert werden. Die Chancen liegen dabei ganz klar auf der Hand mit dem demographischen Wandel. Die Gesundheitsversorgung wird sich in den nächsten Jahrzehnten mehr als verdoppeln. Da die Bevölkerung, sei es in Europa oder der USA jedes Jahr älter wird.

Portfolio

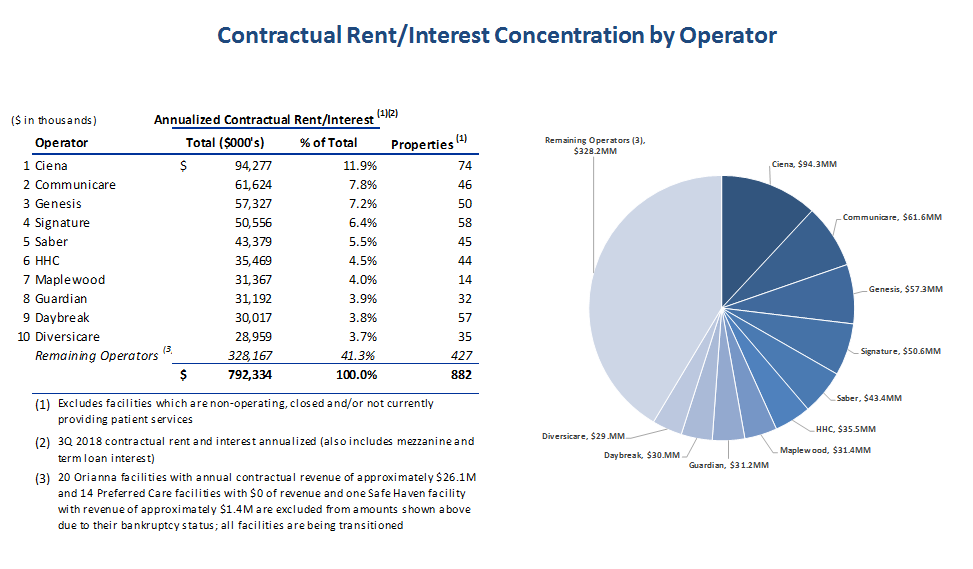

Die 67 Mieter haben Brutto-Immobilieninvestitionen von 9,1 Mrd. US-Dollar. Die Immobilien sind in den Vereinigten Staaten von Amerika sehr breit gestreut (41 Staaten). Die größten Mieter und der generierte Umsatz:

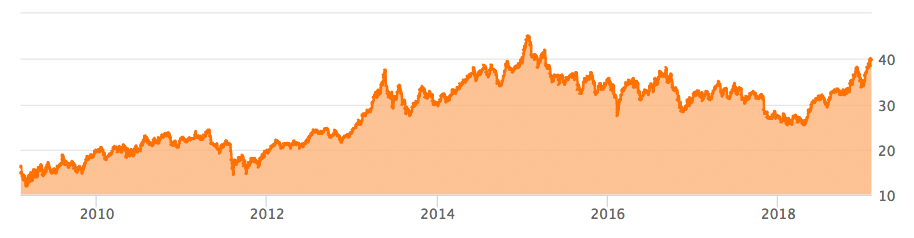

Chart & Dividenden Überblick

Die Dividenden- und Chart Historie:

Zusammenfassung – Überblick

Die wichtigsten Daten auf einen Blick:

Omega Healthcare Investors | Werte / Kennzahlen |

|---|---|

| KGV | 13 |

| Dividendenrendite | 6,6 % |

| Dividenden-Dynamik (Ø 5 J.) | 7 % (seit einem Jahr nicht angehoben) |

| Dividendenerhöhungen | 15 Jahre |

| Gewinn-Zuwachs (Ø 5 J.) | 1 % |

| Ausschüttungsquote | 88 % |

| Eigenkapitalquote | 44 % |

| Marktkapitalisierung | 7,2 Mrd. € |

| Kursgewinn (Ø 5 J.) | 5 % |

Fazit

Omega Healthcare Investors hat eine sehr beachtliche Dividenden Politik. Die Dividenden Rendite beträgt über sechs Prozent – bei einem besseren Kurseinstieg können es auch neuen Prozent werden. Zudem steigert das Unternehmen die Dividende jährlich um etwa sieben Prozent. Durch die immer älter werdende Gesellschaft, was demnach mehr Pflege in der Zukunft bedeutet, hat Omega mit ihrer Vorgehensweise gute Zukunftsaussichten. Omega legt den Schwertpunkt auf die qualifizierten Pflegeeinrichtungen. Diese Einrichtungen ermöglichen Patienten nach der Entlassung aus dem Krankenhaus eine bezahlbare Möglichkeit wahrzunehmen, die weiterhin noch ein hohes Maß an medizinischer Aufmerksamkeit benötigen.

Faustregel: vor jedem Kauf sich mindestens eine Stunde mit dem Unternehmen beschäftigen! 😉

Börsenwissen ist das, was übrig bleibt, wenn man schon alle Details vergessen hat. (André Kostolany)

Hallo Finanzkroko, vielen Dank für Deine tolle Seite und die vielen hilfreichen Beiträge. Ich lese immer gerne mit. Zu Omega hätte ich spontan eine Frage. Laut AFinder hat das Unternehme eine Ausschüttungsqoute auf den FreeCashFlow von 111%. Wie bewertest Du das für Deine Überlegungen. Das bedeutet ja, das mehr ausgeschüttet wird, als eigentlich zur Verfügung steht, oder?

Vielen dank

Enormo

Hallo Enormo,

Vielen Dank!

Das ist korrekt, aber für REITs ist der „Funds From Operation“ entscheidend. Diese liegt bei den vorgeschriebenen 90 Prozent!

Die Funds From Operations (FFO) (deutsch: operatives Ergebnis) sind eine betriebswirtschaftliche Kennzahl, die in der Immobilienwirtschaft (insbesondere von REITs) verwendet wird und eine Angabe zur Rentabilität des Unternehmens macht (Wikipedia).

Gruß Vita

Hallo Vita, vielen Dank. D.h. die Spalte Ausschüttungsquote auf den Free Cash Flow kann im AF bei REITs vernachlässigt werden?

Danke.

Enormo

Moin, ich persönlich schaue mir bei Aktienfinder die „Ausschüttungsquote auf den Gewinn/FFO“ an. Bei REITs blende ich die Spalte Ausschüttungsquote auf den Free Cash Flow aus.

Hab das ganze hier nochmal zusammengefasst: Funds from Operations. Vielleicht hilft dir das etwas weiter.

Gruß Vita

Prima – herzlichen Dank ?