Hat uns einmal das Jagdfieber nach Dividende gepackt, lässt es einen nicht mehr los. Die Suche nach Dividenden wird dabei nie langweilig. Es gibt so viele faszinierende Unternehmen mit hervorragenden Geschäftsmodellen die eine kontinuierliche Ausschüttung an die Investoren zahlen. Es gibt sicherlich nicht nur den einen Weg zu finanziellen Freiheit, sondern durchaus mehrere …

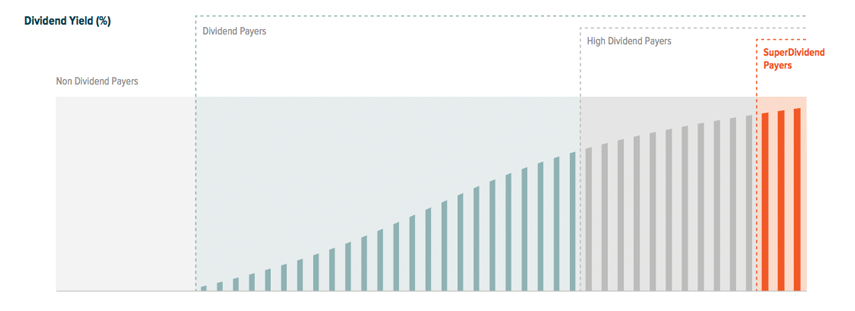

Für einen Einkommens-Investor ist die Ausschüttungsrendite besonders wichtig… Es gibt einige gute Unternehmen, die eine recht hohe Dividenden-Rendite vorzuweisen haben. Wenn man gut diversifiziert sein möchte, sollte man da schon an die 50 Einzel-Werte denken. Wird eine Dividenden-Rendite über fünf Prozent angestrebt, so kommen vor allen Hochdividendenwerte in Frage.

Das Portfolio sollte aber nicht nur Aktien aus dem Bereich „Hochdividende“ beinhalten (REITs, BDCs, KAGs), sondern auch Wachstumswerte mit gutem Gewinn-Wachstum und einer soliden Dividende.

Ein ETF (Exchange Traded Fund) ist genauso wie ein Einzelwert dem allgemeinen Marktrisiko ausgesetzt. Bei einem Crash / Finanzkrise würden die Aktienkurse deutlich fallen. Wie und und im welchem Ausmaß dann Ausschüttungen betroffen sind – kann keiner vorhersagen. Wird der Crash ähnlich wie 2008 sein, dann werden die Ausschüttungen mit Sicherheit auch gekürzt oder ausgesetzt werden müssen. Laut Statistiken aus den letzten Krisenzeiten kann man aber sagen, dass die Dividenden nur halb so stark fielen wie die Aktienkurse. Und genau da liegt wieder die Stärke: Behält man die Nerven und reinvestiert die Dividenden wieder, erhält man so einen doppelten Hebeleffekt.

Die einzelnen Themen der ausgewählten ETFs:

- Global X SuperDividend (Dividendenstärkste Aktien der Welt)

- VanEck Vectors BDC Income (BDC – Business Development Companies)

- Global X SuperDividend REIT (REIT – Real Estate Investment Trust)

- Alerian MLP (MLP – Master Limited Partnership)

Hochdividenden ETFs

Hohe Renditen lassen sich nicht nur mit Einzelwerten sondern auch über Sammelanlagen (ETFs) einholen. Die meisten Hochdividendenwerte zahlen zudem auch monatlich oder quartalsweise ihre Dividende aus. Dies bedeutet das in Krisenzeiten trotz des Rückgangs des Aktienkurses weiterhin mit Ausschüttungen zu rechnen ist. Das passive Einkommen über Zinsen, Mieten und Dividenden kann für den alltäglichen Bedarf genutzt werden. In der heutigen Niedrigzinsphase sind Dividenden eine Chance um mehr aus seinem Geld machen zu können. Da die Verzinsung auf dem Tagesgeld oder Sparbuch sehr schlecht ist. Mit Hochdividendenwerten lassen sich mit dem entsprechenden Risiko eine Ausschüttungsrendite von durchschnittlich neun Prozent einfahren.

Die Portfolio Diversifikation …

Das Portfolio lässt sich mit Hochdividenden-ETFs sehr gut diversifizieren (Bedenke: Rendite kommt von Risiko – wie höher die Rendite, desto höher das Risiko). Als Beimischung für das Portfolio können die Hochdividenden-Titeln das Depot um einige Prozentpunkte erhöhen, wodurch der monatliche Rückfluss (Cash-Flow) aus Dividendenzahlungen spürbar größer wird und einen Teil des monatlichen Einkommensbedarf abdecken könnten. Die Hochdividenden-Sammelanlagen stellen eine Alternative zu den derzeit mageren Zinsen durch hohe Dividenden da.

Global X SuperDividend ETF | VanEck Vectors BDC Income ETF | Global X SuperDividend REIT ETF | Alerian MLP ETF | |

|---|---|---|---|---|

| ISIN | US37950E5490 | US92189F4110 | US37950E1275 | US00162Q8666 |

| Sektor | weltweite Aktien | BDCs | REITs | MLP |

| DIV-Rendite | 9,3 % | 9,4 % | 7,9 % | 8 % |

| Ausschüttung | monatlich | vierteljährlich | monatlich | vierteljährlich |

| TER | 0,58 % | 0,49 % | 0,59 % | 0,85 % |

| Unternehmen | 104 | 25 | 30 | 23 |

| Nettovermögen | 924 Mio. $ | 202 Mio. $ | 180 Mio. $ | 9,3 Mrd. $ |

ETFs bei der Consorsbank sowie bei OnVista handelbar

Vor der Auswahl habe ich recherchiert ob Anleger aus Deutschland überhaupt diese ETFs erwerben können. Leider sind nicht alle Hochdividendenwerte, ob als Einzelwert oder als Sammelanlage verfügbar. So ist der ETF (Arrow Dow Jones Global Yield ETF), welchen ich auch sehr interessant finde an keiner Direktbank in Deutschland handelbar.

Der Grund ist MiFID II – das Schrecken aller Anleger, die auch über den europäischen Tellerrand schauen. Betroffen sind vor allem die Einkommensinvestoren, den die beliebten ETFs können nicht mehr bei den deutschen Broker gehandelt werden. Eine „MiFID-II-freie“ Alternative gibt es dennoch – die Schweizer Swissquote. Da dieser Broker keine Bankdienstleistungen für EU-Bürger bietet unterliegt er deswegen auch nur der Schweizer Aufsicht.

Eigene Erfahrung: Bei OnVista konnte ich die Order über den Handelsplatz „NYSE“ ausführen. Bei Consorsbank ganz normal über Tradegate möglich!

Die ETFs Global X SuperDividend, VanEck Vectors BDC Income, Global X SuperDividend REIT und Alerian MLP sind bei diesen beiden Banken handelbar. Falls du zudem noch den ein oder anderen Hochdividenden-ETF kennst, der perfekt zu diesen vier passen würde, würde ich mich ebenfalls über eine Info im Kommentar freuen.

Eine kurze Zusammenfassung der ETFs im Video:

Global X SuperDividend

Global X SuperDividend ETF: Im ETF sind 100 Aktien mit den höchsten Dividendenrenditen und einer konstanten Dividende (Dividendenstärksten Aktien der Welt). Börsennotierte Fonds, Master Limited Partnerships, Business Development Companies sowie Trusts (Ausnahme REITs) werden im ETF nicht berücksichtigt. Die durchschnittliche Marktkapitalisierung beträgt etwa fünf Mrd. USD

Derzeit befinden sich gut 53 Millionen Anteile im Umlauf und der Preis beträgt etwa 17 USD. Das Nettovermögen des ETFs beläuft sich auf etwa 908 Mio. USD. Der Global X SuperDividend ist weniger volatil als der S&P 500 (Beta 0,81). Das Risiko kann durch die breite Streuung gut reduziert werden (der ETF investiert in unterschiedlichen Branchen und Länder mit verschiedenen Währungen).

Derzeit bewegt sich die Ausschüttungsrendite um die neun Prozent. Die durchschnittliche Rendite beläuft sich allerdings auf etwa sieben Prozent. Im Sommer 2014 lag der Kurs noch bei knapp 26 USD, mittlerweile liegt dieser um 17 USD.

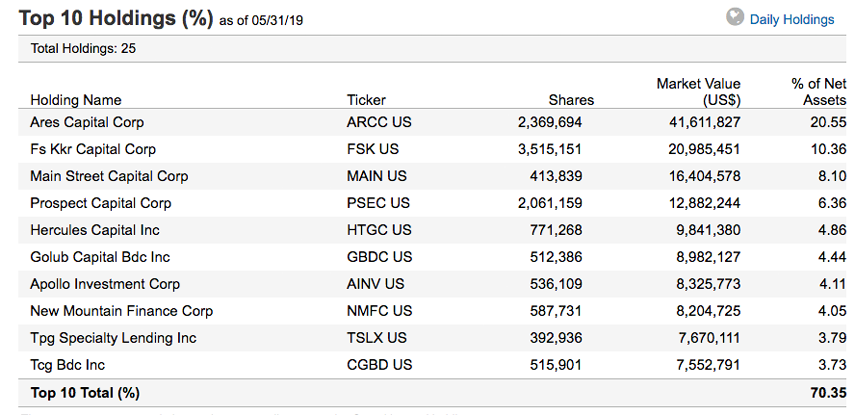

VanEck Vectors BDC

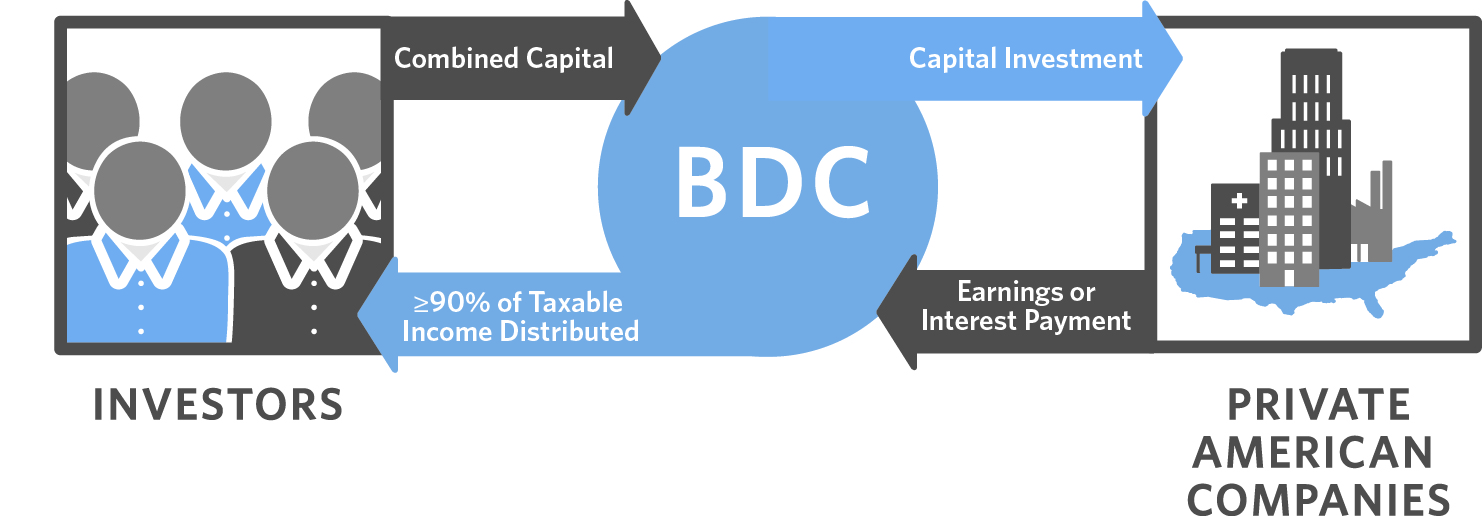

Die Anlagekategorie BDC (Business Development Companies) stellt einem Dividenden-Investor eine aussichtsreiche hohe Ausschüttung da. Die BDCs kann man als Finanzinvestoren für kleine und mittlere Unternehmen sehen. Sie stellen diesen Unternehmen entweder ein Kredit (Fremdkapital) bereit oder investieren (Eigenkapital) um Miteigentümer (Minderheitsbeteiligung) zu werden. In der Regel sind es kleinere Unternehmen (jährlich zwischen 10 und 500 Millionen USD Umsatz) mit einer niedrigeren Bonität, wodurch diese die höheren Finanzierungskosten annehmen.

Die kleinen Unternehmen benötigen Kapital um die Firma zu erhalten. Einige finanzieren sich über eigene Ersparnisse oder holen die Familie mit ins Boot. Sobald das Unternehmen aber zu groß für diese Methoden wird – und ein Bankkredit leider durch zu niedrigerer Bonität keine Option ist, kommen die Risikokapital-Unternehmen ist Spiel. Sie verleihen oder investieren Geld ins Unternehmen und erwarten dafür eine Rendite (Zinsen / Gewinn-Beteiligung). Hinter diesen Risikokapital-Unternehmen stecken vermögenden Privatpersonen, professionelle und institutionelle Anleger. Die Möglichkeit sich am mittelständischen Markt für den durchschnittlichen Bürger zu beteiligen war schlicht und einfach nicht gegeben. 1980 beschloss der Kongress dies zu ändern – somit hat nun auch jeder durchschnittliche Anleger die Möglichkeit sich an diesem Markt zu beteiligen. Die BDCs haben eine Ähnliche Funktion wie die Risikokapital-Unternehmen. Die BDCs holen sich das Kapital von den Investoren (Aktionäre) und bieten dies den privaten kleinen Unternehmen als Kredit oder Investition an.

Die BDCs genießen in den USA steuerliche Vorteile, ähnlich wie REITs. Dafür müssen sie aber auf einige Vorschriften beachten. Der Gewinn muss zu 90 Prozent an die Aktionäre ausgeschüttet werden. Zudem darf nicht mehr als fünf Prozent in eine Anlage und 10 Prozent in ein Vermögenswert (Asset) investiert werden, wodurch sich automatisch eine breitere Diversifikation ergibt.

Ein großes Risiko bei den BDCs besteht bei Veränderungen der Konjunkturbedingungen und des Zinsumfeld. Zudem gehen sie ein hohes Risiko ein, in dem sie Kredite an Unternehmen mit niedrigerer Bonität Kredit vergeben – aber für den Anleger gibt es keine Möglichkeit dieses Risiko von außen zu beurteilen (die Bedingungen werden von Analysten und Anwälte festgelegt). Die kleinen private Unternehmen werden öffentlich nicht begutachtet (hier muss man sich auf das Management verlassen). Zudem investieren die BDCs mit einem erheblichem Hebel – aber dies auch mit Begrenzung: Für jeden Dollar Eigenkapital gibt es einen Dollar Schulden (Verhältnis 1:1).

Die BDCs werden in zwei Gruppen eingeteilt: BDCs mit externen Management und BDCs mit internen Management. Sollte man vorhaben in einzelne BDCs zu investieren, sollte auch darauf geachtet werden. Es heißt, BDCs mit einem internen Management gehen eher auf das Wohl der Aktionäre ein. Aber auch die Art des Assets und die Bonität der Schuldner sollte geachtet werden. Viele BDCs werden an der Börse unter ihrem Nettoinventarwert (NAV) gehandelt.

Zum Abschluss: BDCs zahlen den größten Teil des Gewinns an die Investoren aus, in dem sie die Unternehmenssteuern laut Gesetzt umgehen dürfen. Dies führt dementsprechend wie bei den anderen Hochdividendenwerten zu höheren Dividenden die entweder monatlich oder vierteljährlich ausgezahlt werden. Dennoch sind diese Aktien sehr risikoreich. Die gewährten Kredite an die Unternehmen könnten zu riskant gewesen sein oder die Verwaltungsgebühren sind zu hoch – deswegen wie bereits geschrieben sollte das Portfolio genau begutachtet werden. Für Einkommens-Investoren und Einkommenssuchende die eine höhere Rendite suchen um den monatlichen Geldrückfluss zu erhöhen und sich nicht um ein zusätzliches Risiko kümmern, könnte der BDC ETF eine geeignete Gelegenheit darbieten.

VanEck Vectors BDC Income ETF: Im ETF sind 25 Aktien (Business Development Companies). Es werden nur Wertpapiere mit einem reinen Engagement in BDCs aufgenommen. BDCs sind Finanzierungsgesellschaften für kleine und mittlere nicht-börsennotierte Unternehmen in den Vereinigten Staaten. Sie vergeben Kredite an private Unternehmen (in der Regel sind es kleine und mittlere Unternehmen, die unter Investment Grade bewertet sind). Zusätzlich bieten sie den Unternehmen Beratertätigkeiten an. Die ETF Struktur ist Physisch und das Nettovermögen beläuft sich auf etwa 208 Mio. USD.

Derzeit bewegt sich die Ausschüttungsrendite um die neun Prozent. Die durchschnittliche Rendite der letzten vier Jahre beläuft sich auf über 10 Prozent. Im Sommer 2014 lag der Kurs noch bei knapp 21 USD, mittlerweile liegt dieser um 16 USD. Ende 2018 hätte man VanEck Vectors BDC sogar für 14 USD kaufen können und eine Ausschüttungsrendite von fast 11 Prozent einfahren können.

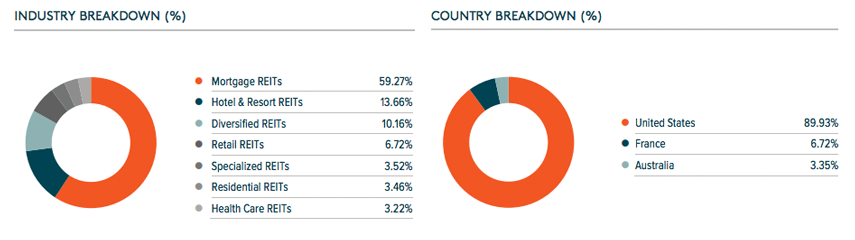

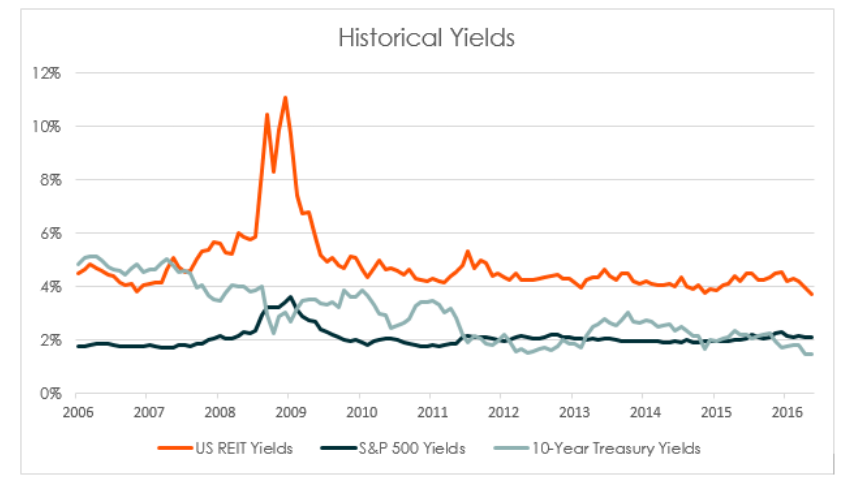

Global X SuperDividend REIT

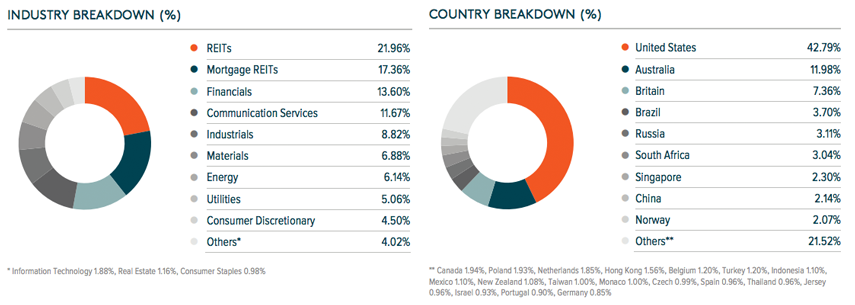

Es gibt zwei Arten von REITs. Einmal die Equity REITs, die in physische Immobilien wie Wohnimmobilien, Einzelhandelsflächen, Einkaufszentren, Büros, Lagerräume, Hotels sowie Gesundheit und Pflegeeinrichtungen investieren. Die meisten REITs spezialisieren sich auf einen bestimmten Immobiliensektor. Es gibt aber einige wenige REITs die in unterschiedliche Immobilientypen investieren – diese werden Diversified REITs genannt.

Die andere Art sind die Mortgage REITs (Hypotheken-REITs). Diese REITs investieren nicht in physische Immobilien sondern kaufen Hypotheken. Die Renditen sind durchschnittlich über fünf Prozent höher als bei den Equity REITs. Dies wird häufig durch den Hebeleffekt erreicht. Das Verhältnis vom Fremdkapital zum Eigenkapital beträgt hierbei 4,6. Bei den Aktien-REITs sind es nur 1,2. Durch das Aufnehmen von Schulden und dem Kauf von Hypotheken profitieren sie von den Einnahmen aus den Hypothekenzahlungen, wobei die Zinsaufwendungen für die Schulden niedriger sind.

REITs erzielen die Renditen aus Dividenden und Kapitalzuwachs. Die REITs (Equity REITs) generieren ein ansehnlichen Cashflow und zudem mit physische Vermögenswerte hinterlegt, was man bei traditionellen festverzinslichen Instrumenten nicht behaupten kann. Die REITs eigenen sich auch für die Diversifizierung von Portfolios perfekt, da die Korrelation zu den globalen Aktien 0,65 beträgt. Anmerkung: Perfekt für die Diversifizierung von Portfolios, sowie zur Steigerung der Erträge.

Global X SuperDividend REIT ETF: In diesem ETF sind 30 der weltweit dividendenstärksten REITs enthalten (dabei sind fast 60 Prozent mREITs). Die durchschnittliche Marktkapitalisierung beträgt etwa 3,8 Mrd. USD. Das Nettovermögen des ETFs beläuft sich etwa auf 222 Mio. USD. REITs (Real Estate Investment Trusts) investieren in physische Immobilien (Industrie, Büro, Wohnung, Krankenhaus, Seniorenheime, Verkaufshallen, us.w…) oder in Hypotheken mit dem Ziel Einnahmen zu generieren, die sie zu 90 Prozent an die Aktionäre ausschütten. Es gibt wie bereits erwähnt zwei Arten: Equity REITs (physische Immobilien) und Mortgage REITs (Hypotheken).

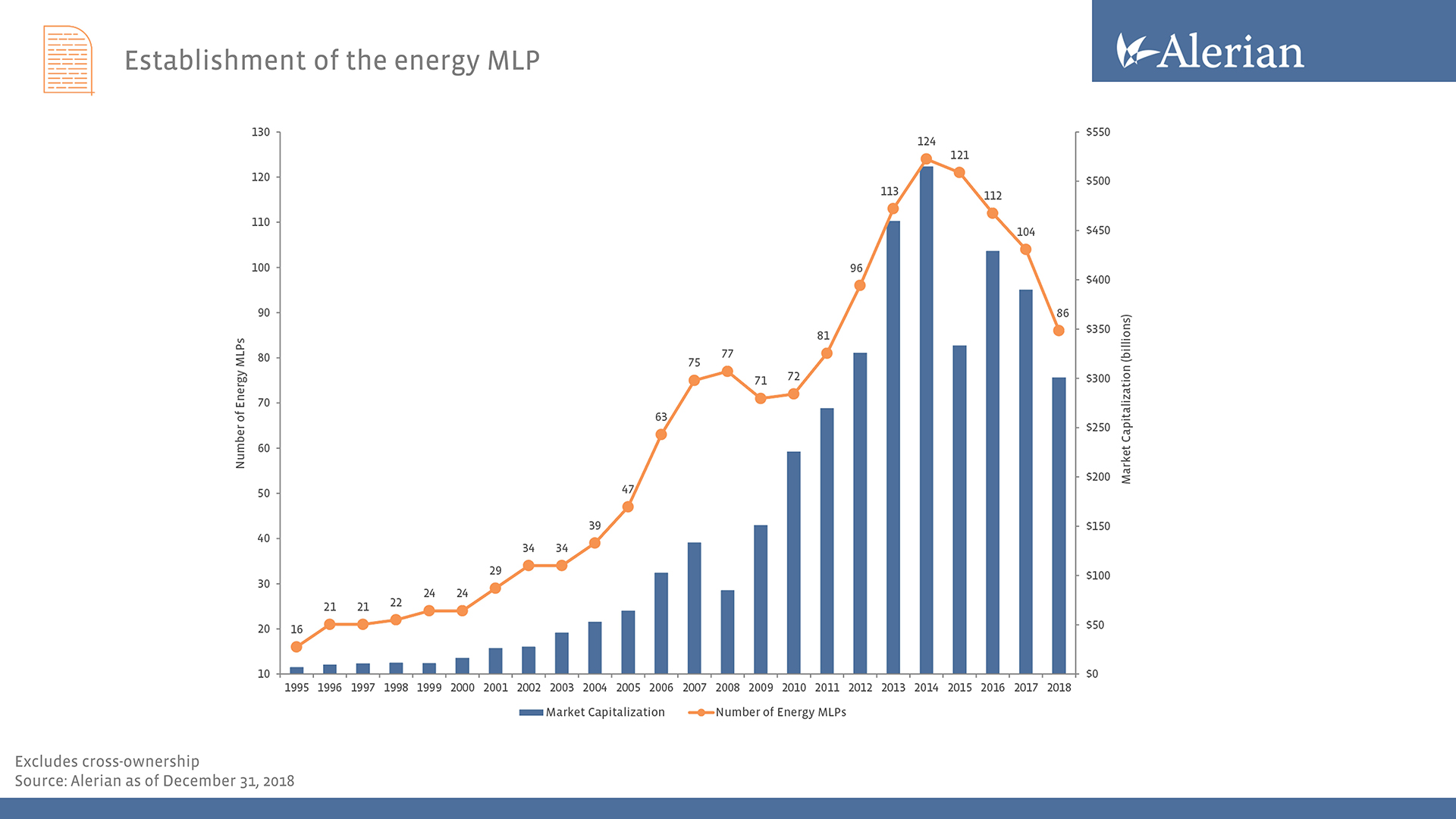

Alerian MLP

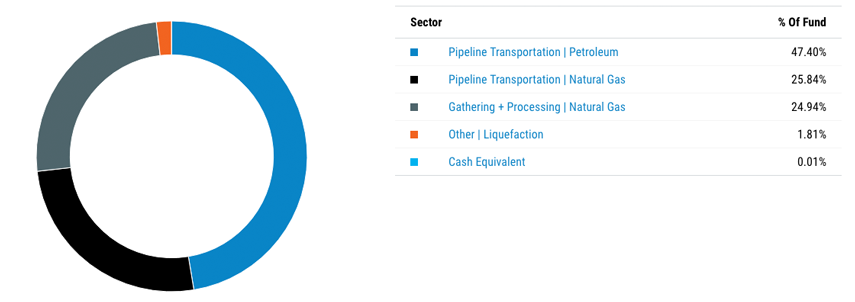

Master Limited Partnership (MLP): In Infrastrukturprojekte in den USA investieren und üppige Ausschüttungen abkassieren, mit den Master Limited Partnership (MLP) geht das. Hinter den MPLs stehen US-Unternehmen aus dem Sektor Rohstoff und Energie. Im Portfolio der MLPs befinden sich Pipelines, Lagertanks, Verladeterminals und Raffinerien. Die großen Energie-Konzerne nutzen diese Infrastruktur, wodurch die MLPs stabile und sichere Einnahmen (Inflations- sowie Preisrisiken werden meist vertraglich ausgeschlossen) zufließen.

Die MPLs genießen wie auch REITs steuerliche Vorteile – im Gegenzug muss der Gewinn zu 90 Prozent an die Aktionäre ausgeschüttet werden. Die Anteile der MLPs können zwar an der Börse gehandelt werden – wenn man es aber genau nimmt, beteiligt man sich durch den Kauf der entsprechenden Aktien an einer amerikanischen Kommanditgesellschaft. Das Unternehmen wird von einem General Partner geführt und die Anleger (Aktionäre) sind sogenannte Limited Partners (stille Teilhaber).

Und da kommen wir auch zum Nachteil des interessanten Geschäftsmodells mit einer hohen Ausschüttung: Die Ausschüttungen werden in Deutschland nicht als Dividende angesehen, sondern zählen als gewerbliche Einkünfte aus einer US-Beteiligung die in den den USA steuerpflichtig sind. Das bedeutet für uns Deutsche, dass unsere Depotbank von der Ausschüttung etwa 35 Prozent US-Quellensteuer abzieht. Zwar kann man sich einen großen Teil über die US-Steuererklärung wiederholen – aber meist lohnt sich wirtschaftlich der Papierkrieg mit dem US-Fiskus nicht. Zudem muss man diese Einnahmen auch in der deutschen Steuererklärung angeben, wodurch sich der Steuersatz auf das in Deutschland steuerpflichtige Einkommen erhöht!

Die ganzen Steuernachteile (direkte Investitionen in MLP) lassen sich aber umgehen. Mit der Ausweichung auf den Alerian MLP ETF werden die Dividenden / Ausschüttungen wie gewohnt mit nur 25 Prozent Abgeltungsteuer besteuert. Durch die hohen Ausschüttungen ist der Alerian MLP ETF als Beimischung für einen Cash-Flow Investor sehr interessant. Falls man in diese Branche investieren möchte, ist es für einen deutschen Anleger bedeutend einfacher das ganze über Sammelanlagen zu tätigen als in Einzelwerte der MLP Branche. An dieser Stelle kann ich das Buch von Luis Pazos (Bargeld statt Buchgewinn: Mit Hochdividendenwerten zum passiven Monatseinkommen) empfehlen.

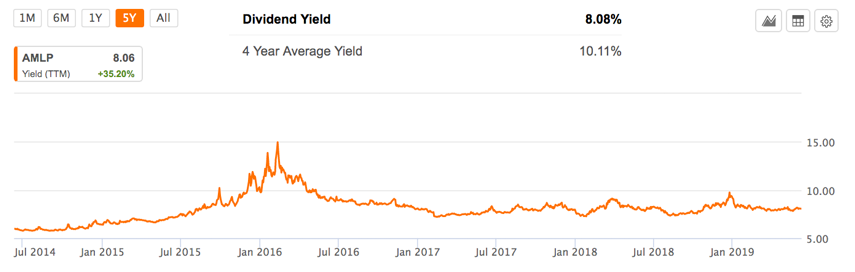

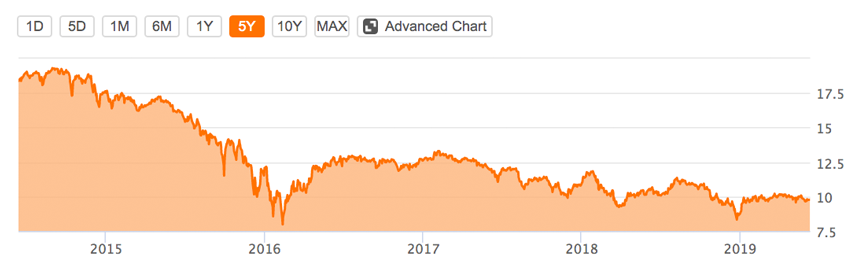

Alerian MLP ETF: Dieser ETF umfasst derzeit 23 größten Midstream-MLPs. In Summe machen diese etwa 277 Milliarden USD an Börsenkapitalisierung aus. Die Top 10 Unternehmen machen bereits 72 Prozent des gesamten ETFs aus. Die Einzelwerte (MLPs) werden nach deren Börsenwert gewichtet. Die Zusammensetzung sieht folgendermaßen aus: über 45 Prozent der Unternehmen betreiben Erdölpipelines und etwa 26 Prozent Erdgaspipelines. Die restlichen Unternehmen betreiben Großlager und Verarbeitungsanlagen. Diese MLPs erhalten verlässlich kalkulierbar aufwandsbezogene Gebühren (Liefer- oder Abnahmeverträge) von deren Kunden. Die MLPs hängen ganz stark mit den Rohstoffmärkten zusammen – dies wird auch im Jahr 2015 deutlich.

Den Alerian MLP ETF gibt es nun gut neun Jahre (seit 2010) und es nur das Eigenkapital investiert. Die Marktkapitalisierung beträgt 9,4 Mld. USD. Zurzeit hält sich das Wertpapier stabil bei 10 USD und die Ausschüttungsrendite liegt dementsprechend bei knapp acht Prozent. Die durchschnittliche Rendite der letzten vier Jahre beläuft sich auf über 10 Prozent. In der erwähnten Rohstoffkriese 2015-2016 hätte man diesen ETF für unter acht USD und einer Auschüttungsrendite von fast 15 Prozent erwerben können.

Fazit

Die hohen Dividendenrenditen sind einerseits sehr verlockend, andererseits gibt es dafür auch ein überdurchschnittliches Risiko! Die Investoren sollten sich in klaren sein, dass diese Art der Geschäfte hohe Risiken und Chancen mit sich bringen. Die Dividenden sind keineswegs dort oben angepinnt – sondern müssen von den Unternehmen (BDCs, MLPs, REITs, etc.) erst durch Dividenden, Zinsen und Gewinneinnahmen verdient werden. Deswegen sollte man die hohen Dividenden nicht als alleiniges Investmentkriterium ansehen, sondern sich auch die Fundamentaldaten, Verlauf des Kurses und eventuell die Analystenschätzungen begutachten.

Wegen MiFID II lassen sich diese ETFs nicht mehr bei jedem Broker erwerben. Bei OnVista konnte ich die Order aber über den Handelsplatz „NYSE“ ausführen. Bei den anderen Börsenplätzen kommt ein Fehler! Bei Consorsbank konnte ich ganz normal über Tradegate kaufen und die ETFs wurden mir ins Depot eingebucht! Wie man sehen kann, gibt es derzeit noch Möglichkeiten diese Hochdividenden ETFs zu erwerben … wer weiß wie lange noch!

Das Verhältnis von Börse und Wirtschaft ist wie das eines Mannes auf einem Spaziergang mit seinem Hund. Der Mann geht langsam vorwärts, der Hund rennt vor und zurück. (André Kostolany)

Hi,

vielen Dank für den spannenden Beitrag. Wie kann ich diese ETFs bei der Consors kaufen? Ich habe nach allen vier gesucht und bekomme bei allen die Info, dass der Fond/ETF nicht handelbar ist.

Danke für deine Hilfe

Timo

Hallo Timo,

ich habe die ETFs bei der Consorbank wie auch bei der OnVista im Jahr 2019 kaufen können. Natürlich nicht an der deutschen Börse. Ich musste es meine ich über die NASDAQ kaufen!

Ich hoffe ich konnte dir weiterhelfen… Bitte um Info, ob es über die NASDAQ bei dir auch funktioniert hat. Danke

Gruß Vita

Hi,

wie funktioniert denn die Besteuerung bei dem Alerian ETF?

Beste Grüße Raphael

Hey,

wie ein ganz normaler ETF!

Gruß Vita

Hey,

Wenn ich mir die Dividend history des genannten bdc etfs anschaue, scheint die Dividende über die Jahre eher weniger als mehr zu werden.

Sowas habe ich schon öfter gesehen bei verschiedenen hochdividendenwerten.

Ich frage mich nur was dann der Sinn davon ist, wenn über die Jahre die Dividendenrendite auf meinen einstiegspreis immer schlechter wird.

Bei aktien mit steigender Dividende fang ich zwar mit niedriger Dividendenrendite an, aber sie wird über die Jahre immer besseren.

Wie siehst du das?

Liebe Grüße

Hallo,

als kleine Beimischung habe ich die Hochdividenden-Werte… Die Dividende wird bei dem BDC nicht kontinuierlich weniger, sonder die schwankt extrem. Mal gibt es mehr und mal weniger Dividende. Um mit einem Dividenden-Unternehmen von etwa 3% Dividendenrendite und einem Wachstum von 8% braucht es 27 Jahre um die gleichen Einnahmen wie zb. mit einem Hochdividendenwert mit 9% Dividendenrendite und 0% Wachstum zu erhalten.

Gruß Vita

Hi,

Ich habe mir den GlobalX SuperDividend anfang letzten Monat (am 02.01.) mal „zum testen“ ins Depot gelegt. Ging bei flatex ganz easy – bin dort allerdings auch für komplexe Finanzprodukte freigeschaltet… -weiß nicht ob das vielleicht auch bei dem einen oder anderen das Problem ist, wenn ihr nicht kaufen könnt.

Ich habe bis jetzt allerdings noch keine Dividendenzahlung erhalten. Gibt es da eine bestimmte Haltedauer bevor die erste Ausschüttung kommt?

Grüße