Ich habe mit dem ETF Sparplan im Oktober begonnen … hatte zwar vorher auch schon einige ETFs erworben. Aber so richtig mit dem Sparplan hatte ich im Oktober 2017 begonnen. Das sind nun 6-7 Monate. Man kann nun ein kleines Zwischenergebnis machen. Schauen wir mal – ob meine ausgewählten ETFs Sinn gemacht haben und was man nach einem halben Jahr sparen sagen kann.

Wie soll meine Asses Allokation aussehen? Ich habe mich entschieden keine Anleihen, Rohstoffe oder Immobilien ETFs zu nehmen, sondern nur Aktien ETFs.

Wie bin ich vorgegangen, zuerst hatte ich mir überlegt in welche Märke ich investieren möchte. Dazu hatte ich mir die unterschiedlichsten ETFs bei www.justetf.com angeschaut und miteinnader verglichen. Das ganze hat mehrere Stunden gedauert. Ich hatte mich damals für sechs ETFs entschieden um meine Rendite so hoch wie möglich zu halten. Nun … nach einem halben Jahr möchte ich gern schauen, ob sich meine Asset Allokation gelohnt hat.

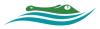

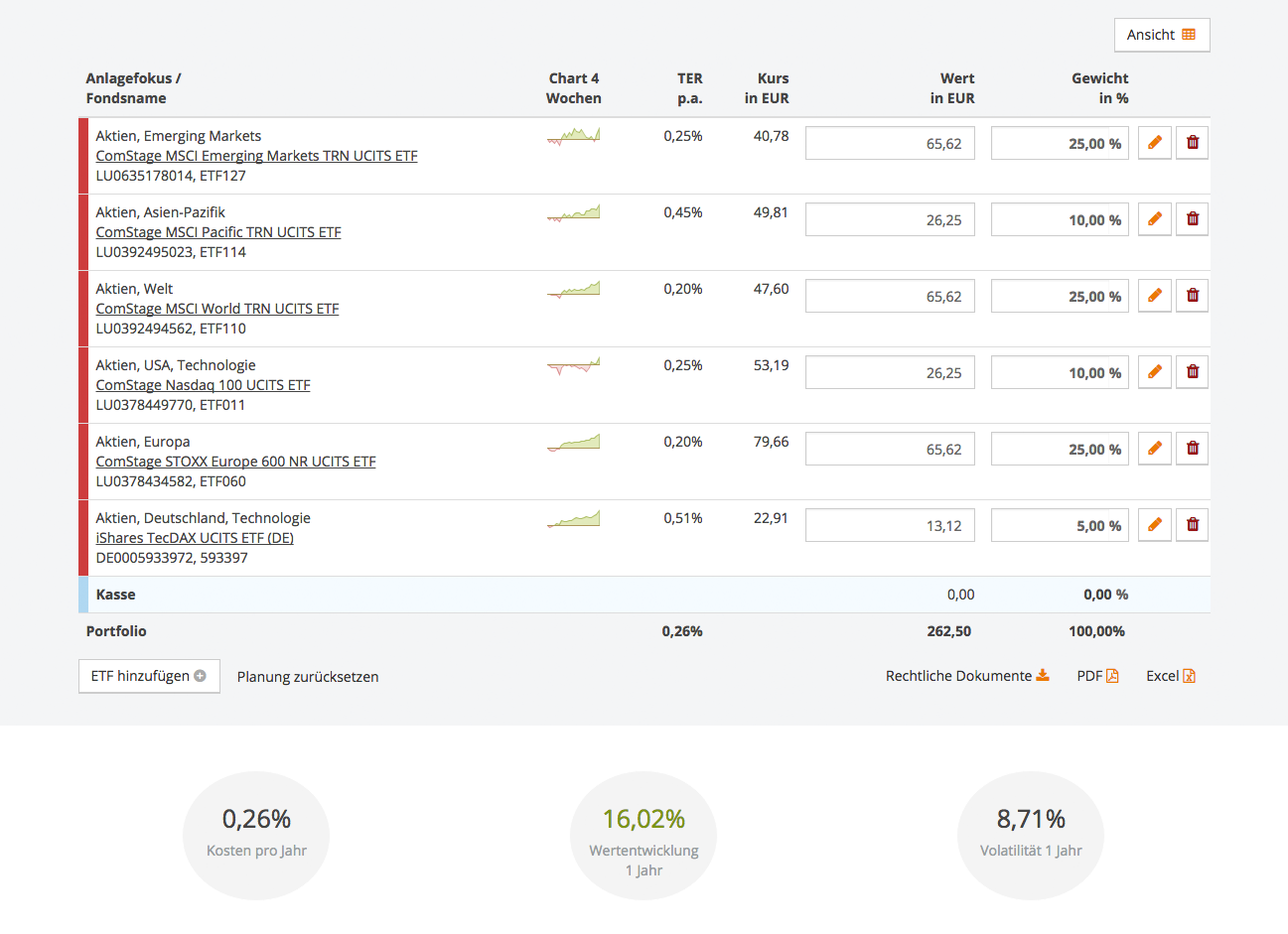

Meine Asset Allokation sah folgendermaßen aus (Mein ETF Portfolio):

- 25% Emerging Markets

- 10% Asien-Pazifik

- 25% Welt (zum größten Teil USA)

- 10% Nasdaq (Techaktien aus der USA)

- 25% Europa

- 5% Technologie Deutschland

Das erstellte Portfolio mit diesen sechs ETFs sah im Oktober 2017 anders aus als jetzt im April 2018. Im Oktober 2017 hatte man mit meinem ausgewählten Portfolio eine Wertentwicklung von 16% p.a und eine Volatilität von 8,7% p.a. Hingegen im April 2018 das ganze schon ganz anders aussieht, und zwar eine Wertentwicklung von nur noch 3,6% p.a und eine Volatilität von 10% p.a. Der Grund ist ganz einfach, seit Februar 2018 ist der Aktien-Markt etwas schwierig und es gibt kein positives Wachstum mehr sondern ist eher negativ. Die beiden Bilder zeigen das ganze einmal Bildlich.

Mein Portfolio – ETF Beschreibung

Die USA war mit 15% aus dem Welt ETF und 10% aus dem Nasdaq mit insgesammt ca. 25% vertreten. Europa war mit knapp 5% aus dem Welt ETF, 25% mit dem Stoxx Europa ETF und 5% mit dem TecDax mit insgesammt 35% vertreten. Pazifik / Japan war mit ca. 3% aus dem Welt ETF und 10% aus dem Pazific ETF mit insgesammt knapp 13% in meinem Portfolio vertreten. Emerging Markets war mit 25% dabei.

Zusammenfassend kann man sagen, dass

- USA inkl. Techbranche 25%,

- Europa inkl. Tech-Deutschland 35%,

- Pazifik 13%,

- Emerging Markets 25%,

- Andere Länder 2% (aus dem Welt ETF)

mein Portfolio ausmachen / ausgemacht haben. Da ich den MSCI World genommen habe, statt einfach den S&P 500 … ist das ganze etwas komplizierter (World ETF machte 25% des Portfolios aus). Hier die genauen Daten vom MSCI World: 59,17% USA; 8,78% Japan: 6,65% Vereinigtes Königreich; 6,04% Sonstige; 3,98% Frankreich; 3,59% Deutschland; 3,39% Kanada; 3,23% Schweiz; 2,54% Australien; 1,33% Niederlande; 1,30% Spanien.

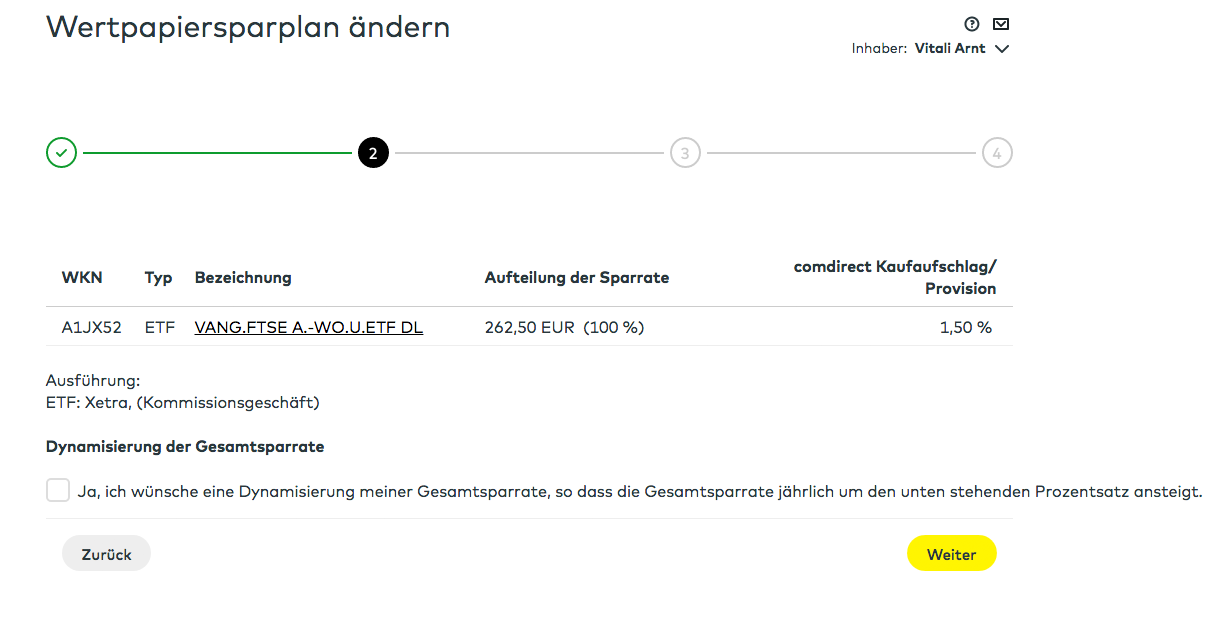

Ich habe mir das ganze überlegt, und werde aus den sechs nur noch einen einzigen ETF machen. Da mit 262,50 Euro im Monat einfach nicht mehr nötig ist. Es reicht dementsprechend auch nur einer (ein ETF auf die ganze Welt – z.B. der FTSE All-World UCITS ETF mit der WKN A1JX52). Zudem bespare ich auch einzelne Unternehmen (Jeden Monat Dividende) und kaufe ab und zu auch einzelne Aktien. Beginnen werde ich damit am 15.04.2017 – die anderen sechs ETFs die ich nun ein halbes Jahr bespart habe, bleiben natürlich im Depot.

FTSE All-World UCITS ETF

Dieser FTSE All-World ETF beinhaltet Aktien aus Industrie- und Schwellenländern weltweit. Es sind über 3000 Unternehmen aus ganzer Welt in diesem ETF. Es sind genau 3104 Unternehmen aus 41 Länder (Stand: 28. Feb. 2018).

Länderdiversifikation (die 10 größten Länder im ETF):

- Nordamerika

- Europa

- Pazifik

- Emerging M.

- Sonstige Länder

- USA = 51,7%

- Japan = 8,7%

- Großbritannien = 5,8%

- Frankreich = 3,3%

- China = 3,2%

- Deutschland = 3,1%

- Kanada = 2,6%

- Schweiz = 2,6%

- Australien= 2,4%

- Korea = 1,7%

Die Änderung – Asses Allokation

Es ist eine enorme Änderung in meinem Portfolio. Aber wer sagt mir das es besser wäre 70/30 (Welt / Schwellenländer) oder 60/10/30 (Welt / Europa / Schwellenländer) zu machen. In dem FTSE All-World von Vanguard sind über 3000 Unternehmen aus ganzer Welt und im SPDR MSCI ACWI IMI UCITS ETF sind ca. 9000 Unternehmen enthalten.

Der FTSE All-World UCITS ETF (VGWL) hatte eine durchschnittliche Jahres Rendite von 9,27% in den letzten 5 Jahren. Der SPDR MSCI ACWI IMI UCITS ETF hatte eine ähnliche durchschnittliche Jahres Rendite – diese lag in den letzten 5 Jahren bei 9,73%.

Wenn ich nur einen ETF besparen brauche, bedeutet es für mich weniger Aufwand beim Rebalancing – zudem kann keiner vorhersagen, ob es sich wirklich auszahlt, wenn man einen ETF-Mix von ca. 6 ETFs oder von mir aus auch nur von 2 oder 3 ETFs hat. In der Vergangenheit (20-30 Jahre) war es vom Vorteil Emerging Market etwas höher zu werten (30%). Wenn man sich aber die letzten 5-8 Jahre anschaut, dann würden die Portfolios vorne liegen, die weniger Emerging Market hatten (über die letzten fünf bis acht Jahre hat der MSCI World den MSCI Emerging Markets outperfomed).

Zudem stellt sich mir eine interessante Frage, was passiert wenn China aus dem Emerging Market rausgenommen wird und zu den Industrie-Länder zu geordnet wird? Wer wird dann die Emerging Markets antreiben, Afrika, Indien? Den China war in den letzten Jahrzehnten die Treibkraft im Emerging-Markets – wodurch sich die Portfolios mit einem höheren Anteil an Emerging-Markets besser performt hatten.

Der Vergleich – die letzten 20, 10 und 5 Jahre:

- MSCI EMERGING MARKETS Index: 1998 – 2018 = 173% (durchschnitt 8,65% p.a)

- MSCI EMERGING MARKETS Index: 2008 – 2018 = 2,7% (durchschnitt 0,27% p.a)

- MSCI EMERGING MARKETS Index: 2013 – 2018 = 15,4% (durchschnitt 3,14% p.a)

- MSCI WORLD Index: 1998 – 2018 = 94% (durchschnitt 4,7% p.a)

- MSCI WORLD Index: 2008 – 2018 = 44% (durchschnitt 4,4% p.a)

- MSCI WORLD Index: 2013 – 2018 = 43% (durchschnitt 8,6% p.a)

Wenn man auf dem Emerging Market vor 20 oder 30 Jahren gesetzt hat, konnte man eine schöne Rendite einfahren. Hat man hingegen vor 10 Jahren begonnen den Emerging Markets Index zu berücksichtigen, hat man mit lediglich 2% seine Rendite vernichtet.

Niemand kann voraussagen, ob in der Zukunft der Mix von 70/30 auch besser wäre, nur weil er in der Vergangenheit besser performed hat. Ich habe mich entschieden! Es soll einfach der ETF auf die komplette Welt sein. Deswegen habe ich beschlossen, mein Portfolio von sechs ETFs auf einen ETF zu reduzieren. Denn niemand kann in die Zukunft schauen – Jeder sollte sich mit seinem Portfolio wohlfühlen.

Der FTSE All World ist nach Marktkapitalisierung gewichtet. Er besteht aus rund 3000 Unternehmen aus ca. 42 – 47 Ländern, darunter sowohl Industrie- als auch Schwellenländer. Wodurch sich mein Portfolio folgendermassen ändert:

Vorher (6 ETFs – Mix):

- USA inkl. Techbranche 25%,

- Europa inkl. Tech-Deutschland 35%,

- Pazifik 13%,

- Emerging Markets 25%,

- Andere Länder 2% (aus dem Welt ETF)

Nachher (1 ETF – All World):

- Nordamerika 54% (+29%)

- Europa 21% (-14%)

- Pazifik 15% (+2%)

- Emerging Markets 10% (-15%)

- Andere Länder 0% (-2%)

All World ETF und Berkshire Hathaway

Zum ETF nehme ich das Unternehmen von Waren Buffet „Berkshire Hathaway„. Diese US-amerikanische Holdinggesellschaft hat ca. 80-90 Firmen inne (Tochterfirmen). Berkshire Hathaway hat im durchschnitt ca. 20% Rendite pro Jahr erwirtschaftet.

Berkshire Hathaway ist mit über 100 konsolidierte Unternehmen und Beteiligungen wie ein ETF. Deswegen werde ich in Zukunft nicht nur auf den All World ETF von Vanguard setzten, sondern nehme dazu die Aktie Berkshire Hathaway, wo über 100 Unternehmen enthalten sind. Zudem sind die 20% Rendite pro Jahr unschlagbar.

Das ganze werde ich nun so aufteilen. Welt ETF wird mit 60% und Berkshire Hathaway mit 30% bespart. In zahlen ist es dann 182,50 für den Welt ETF und 80 Euro für Berkshire Hathaway. Somit erhoffe ich mir natürlich eine höhere Rendite, als nur mit einem reinen ETF. Außerdem bespare ich bei der Consorsbank einige Aktien, die Quartalsweise eine Dividende auszahlen. Somit habe ich im ganzen und großen eine gute Mischung. Einen Welt ETF mit 3000 Unternehmen, eine Holdinggesellschaft (Wachstumswert) mit 100 Firmen und ca. 15 Einzelaktien / Unternehmen die eine Dividenden zahlen. Das alles läuft bei zwei Banken (Comdirect und Consorsbank) als Sparpläne.

Zurzeit investiere ich dementsprechend:

- Welt ETF Vanguard = 182,50 Euro

- Berkshire Hathaway = 80 Euro

- 15 Einzelaktien / DIV = 375 Euro

Das ganze kann sich in der Zukunft natürlich etwas ändern. Mein ETF Portfolio habe ich nun nach ca. sechs Monaten geändert, womit ich nun wieder zufrieden bin. Somit werde ich zwei Werte statt wie bisher sechs Werte im ETF Portfolio besparen. Die ETFs die ich bisher bespart habe, bleiben weiterhin in meinem Depot.

Die sechs Werte haben einen Kaufwert von 3.028,53 Euro. Sobald wir diesen Kaufwert mit dem neuen Welt ETF auch haben, können wir es etwas vergleichen. Also schauen wir in einem Jahr nochmal drauf. Ob wir dann wieder was ändern müssen, oder ob es die richtige Entscheidung war – sehen wir dann in der Zukunft. Ich bin gespannt. Was würdest du machen – würdest du dein ETF Portfolio ändern?

Wie erkennt man, wann man am besten Aktien kauft: Die Tatsache, dass Leute gierig, ängstlich und töricht sind, lässt sich sehr wohl voraussehen. Nicht jedoch in welcher Reihenfolge. (Warren Buffet)

Hallo,

ich verfolge mit großer Interesse den Blog. Ich habe eine Frage zum Waren Buffet Aktie. Es gibt sie ja nicht als Sparplan. Wie macht ihr das dann? Kauft ihr jeden Monat Einzelanteile für 80 Euro?

Und weshalb werden zwei Depots benutzt? Hat das irgendeinen Vorteil?

Danke und Grüße

Christian

Hallo,

vielen Dank!

Das Unternehmen von Warren Buffett „Berkshire Hathaway“ kann bei der Consorsbank und Comdirect bespart werden.

ich nutze 2 Depots, damit ich die Werte so besser vergleichen kann.

Gruß Vita

Gerade nochmal bei der comdirect nachgeschaut. Es gibt dort keinen Sparplan dafür….

Ich hatte falsch geschaut…doch man kann einen Sparplan einrichten.

Ok, sehr gut!

Ich habe einen Sparplan auf Berkshire Hathaway bei der Consorsbank. Aber bei der Comdirect gibt es den auch (meine Söhne sparen in den Berkshire bei der Comdirect).

Hallo Vita,

ich habe aktuell 2 ETF´s (MSCI World & Emerge) beide sind thesaurierend.

Ich bin am Überlegen auf einen ausschüttenden All Word ETF umzusteigen. Wegen der Dividende, die ich dann gern wieder anderweitig investieren möchte.

Da beide ETF´s gerade wieder positiv stehen bin ich umschlüssig, ob ich erstmal die Sparpläne umstelle und die ETF´s erst bei erneutem Kursfall verkaufe und in den All Word umlege, oder ob ich es jetzt schon machen soll (und dann aber den Gewinn versteuern muss).

Nur den Sparplan ändern und aber die ETF´s so lassen, macht für mich wenig Sinn, weil ich dann nur eine dritte Position habe und ich es besser finde bzgl. Zinsen und Dividende die ganze Summe zusammen zu haben

Sind meine Gedanken Grundsätzlich richtig, oder sehe ich deiner Meinung etwas falsch?

Hast du eigenen Rat bzgl des ETF Wechsels

Hallo Florian,

ich verstehe – du möchtest eine Dividende erhalten. Im Grunde kannst du beides machen. Du verkaufst direkt und kaufst direkt die anderen. Somit umgehst du die Schwankungen. Oder du lässt die ETFs und machst einen neuen Sparplan auf einen ausschüttenden ETF!

Gruß Vita